Imprescindibles

Ficción

No Ficción

Ciencias y tecnología Biología Ciencias Ciencias naturales Divulgación científica Informática Ingeniería Matemáticas Medicina Salud y dietas Filología Biblioteconomía Estudios filológicos Estudios lingüísticos Estudios literarios Historia y crítica de la Literatura

Humanidades Autoayuda y espiritualidad Ciencias humanas Derecho Economía y Empresa Psicología y Pedagogía Filosofía Sociología Historia Arqueología Biografías Historia de España Historia Universal Historia por países

Infantil

Juvenil

#Jóvenes lectores Narrativa juvenil Clásicos adaptados Libros Wattpad Libros Booktok Libros de influencers Libros de Youtubers Libros Spicy Juveniles Libros LGTBIQ+ Temas sociales Libros ciencia ficción Libros de acción y aventura Cómic y manga juvenil Cómic juvenil Manga Shonen Manga Shojo Autores destacados Jennifer L. Armentrout Eloy Moreno Nerea Llanes Hannah Nicole Maehrer

Libros de fantasía Cozy Fantasy Dark academia Hadas y Fae Romantasy Royal Fantasy Urban Fantasy Vampiros y hombres lobo Otros Misterio y terror Cozy mistery Policiaca Spooky Terror Thriller y suspense Otros

Libros románticos y de amor Dark Romance Clean Romance Cowboy Romance Mafia y amor Romance dramatico Romcom libros Sport Romance Otros Clichés Enemies to Lovers Friends to Lovers Hermanastros Slow Burn Fake Dating Triángulo amoroso

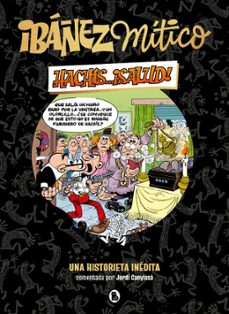

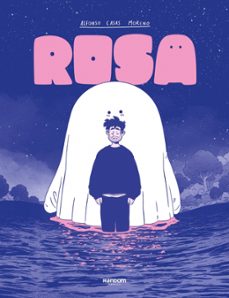

Cómic y manga

Novela gráfica Novela gráfica americana Novela gráfica europea Novela gráfica de otros países Personajes, series y sagas Series y sagas Star Wars Superhéroes Cómics DC Cómics Marvel Cómics otros superhéroes Cómics Valiant

eBooks

Literatura Contemporánea Narrativa fantástica Novela de ciencia ficción Novela de terror Novela histórica Novela negra Novela romántica y erótica Juvenil Más de 13 años Más de 15 años Infantil eBooks infantiles

Humanidades Autoayuda y espiritualidad Ciencias humanas Economía y Empresa Psicología y Pedagogía Filosofía Historia Historia de España Historia Universal Arte Cine Música Historia del arte

Ciencia y tecnología Ciencias naturales Divulgación científica Medicina Salud y dietas Filología Estudios lingüísticos Estudios literarios Historia y crítica de la Literatura Estilo de vida Cocina Guías de viaje Ocio y deportes

J. CARLOS DE PABLO VARONA

Recibe novedades de J. CARLOS DE PABLO VARONA directamente en tu email

Filtros

Del 1 al 3 de 3

ARANZADI 9788491524762

Es una constante preocupación en los padres garantizar la protección personal y patrimonial de sus hijos con discapacidad para que puedan tener una vida digna una vez que falten sus principales apoyos (el "y después de nosotros, ¿qué?"). El Estado, consciente de los cambios sociales producidos en las últimas décadas, ha previsto mecanismos para proteger a las personas más vulnerables, pero muchas veces se revelan insuficientes, debiendo las familias planificar los apoyos y recursos necesarios para que sus familiares con discapacidad mantengan una vida plena. Los patrimonios protegidos constituyen una herramienta de protección patrimonial que permite canalizar un ahorro solidario en favor de la persona con discapacidad con importantes beneficios fiscales, habiendo recibido un impulso en los últimos años por su capacidad para funcionar no sólo como patrimonios de ahorro, que permitan encarar en el futuro las necesidades de la persona con discapacidad, sino como patrimonios de gasto o consumo, que sirvan para atender inmediatamente esas necesidades.Un quindenio después de su creación resulta necesario reflexionar sobre este instrumento de previsión que fue diseñado para erigirse en piedra angular de esa protección patrimonial.Este trabajo se ha realizado en el marco del proyecto "Fiscalidad y Discapacidad". Retos pendientes", financiado por el Parlamento de Cantabria en el ámbito del programa "Cantabria Explora"

Ver más

Tapa blanda

CIVITAS EDICIONES, S.L. 9788447021642

En esta Obra se lleva a cabo un análisis exhaustivo y pormenorizado de cada uno de los preceptos que conforma el T.R. del Impuesto de 1993. Los autores son prestigiosos y reconocidos especialistas avalados por numerosas y relevantes publicaciones sobre el Impuesto. Cabe destacar la rigurosa actualización, a 1 de enero de 2004, de la normativa que se aborda; no solo se integran las últimas modificaciones que se han introducido en el propio T.R. por las Leyes 61/2003, de 30 de diciembre, de Presupuestos del Estado para el año 2004 y la Ley 62/2003, de 30 de diciembre, de Medidas Fiscales, sino también por otras disposiciones recientes que inciden en aspectos que la norma refundida regula: Leyes de Arrendamientos Rústicos, Concursal, Instituciones de Inversión Colectiva y un amplísimo etcétera. Incluso en el Anexo que se recoge en la Obra se incluyen todas las Leyes de las Comunidades Autónomas de Régimen Común que modifican los impuestos regulados en el T.R. y que son aplicables a partir del día 1 de enero del presente año. En el amplio y detenido comentario de cada uno de los preceptos del T.R. se establece la concordancia con la norma correspondiente del Reglamento del Impuesto destacando especialmente las innovaciones y su posible conflicto con el T.R. a la luz del los principios jurídicos. Se pone especial énfasis en la evolución normativa del precepto que se estudia, en el significado y la regulación de la institución jurídica de que se trate y se analiza, desde una perspectiva crítica, su régimen en el Impuesto. Se dedica singular atención a la problemática que plantea la aplicación de los preceptos; a tal fin se reflejan exhaustivamente los criterios manifestados por la Administración tributaria en las numerosas consultas de la D.G.T. y las Resoluciones del T.E.A.C..Concluyendo con la exposición, también crítica, de las soluciones a las que llega la jurisprudencia en sus decisiones mas recientes; sin desconocer las copiosas aportaciones doctrinales sobre la amplia y compleja problemática que suscita la aplicación del tributo.

Ver más

Tapa blanda

TIRANT LO BLANCH 9788484426080

Transcurridas varias décadas desde su incorporación a nuestro ordenamiento, el régimen tributario de las llamadas operaciones vinculadas sigue suscitando arduas discusiones doctrinales y jurisprudenciales. El presente trabajo, ceñido al régimen de las referidas operaciones vinculadas en el IRPF, pretende avivar el debate sobre el tratamiento fiscal de la atribución contractual de ventajas patrimoniales a los socios, insistiendo - a la luz de la experiencia de otros países - en la necesidad de someterlas adecuadamente a gravamen en sede del perceptor, lo que, en el ámbito del citado impuesto, requiere coordinar la norma de valoración prevista para las operaciones vinculadas con la que exige someter a gravamen cualquier utilidad - en metálico o en especie - que el socio perciba en atención a su condición.

Ver más

Tapa blanda

Del 1 al 3 de 3